אז מה כדאי יותר- הוראת קבע בבנק או בכרטיס אשראי?

איזי שקד, מנכ"ל

לעיתים קרובות אנו נשאלים איזה אמצעי תשלום עדיף לגביית הוראות קבע- האם הוראת קבע בנקאית או הוראת קבע בכרטיס אשראי? התשובה שלנו ניתנת לכל מקרה לגופו, לאחר בחינה השוואתית של היתרונות והחסרונות של כל אמצעי תשלום והתאמתם לאפיוני הגבייה המשתנים של החברה או המוסד הגובה. ננסה לרכז במאמר זה את הפרמטרים העיקריים שיש לבחון בבואנו להחליט על אמצעי התשלום העדיף לנו.

1. עלות- עמלת בנק מול עמלת חברת האשראי

עמלת הבנק לגביית הוראות קבע הינה סכום קבוע לתנועת חיוב- כ- 1.50-2.00 שקל לתנועה. עמלת חברות האשראי הינה אחוז קבוע מסכום הגביה- כ- 1.50-2.00 אחוז. לפיכך נקודת האיזון היא כ-100 שקל לחיוב. בסכומים שמעל 100 שקל לחיוב עמלת הבנק נמוכה יותר, בסכומים מתחת ל- 100 שקל לחיוב עמלת חברת האשראי נמוכה יותר. לצורך הבהרה נציג שתי דוגמאות: 1. סכום החיוב הממוצע הוא 50 שקל- עמלת חב' האשראי תהיה 0.75-1.00 שקל ואילו עמלת הבנק תעמוד על 1.50-2.00 שקל. 2. סכום הגביה הוא 200 שקל- עמלת חב' האשראי תהיה 3.00-4.00 שקל ואילו עמלת הבנק נשארת קבועה בגובה 1.50-2.00 שקל.

מרכיב נוסף בעלות חברות האשראי הוא התשלום החודשי הקבוע, אשר ניגבה גם אם לא בוצעו עסקאות. בהוראות קבע בנקאיות אין כלל עמלה חודשית קבועה.

2. מועד קבלת הזיכוי

בגביית הוראות קבע בנקאיות מתבצע זיכוי המוסד/חברה מיד, ביום הגביה (במקביל לחיוב חשבון הלקוחות בבנקים). בגבייה באמצעות כרטיס אשראי מתבצע הזיכוי בחודש שאחרי מועד הצגת החיובים (בדרך כלל, זיכוי בגין חיובים שהוצגו בין 1 ל- 14 בחודש יתבצע ב-2 שבחודש העוקב וזיכוי בגין חיובים שהוצגו בין ה- 15 ל- 31 בחודש יתבצע ב-8 בחודש העוקב).

3. מגוון סוגי עסקאות אפשריות

בפרמטר זה לחברות האשראי יתרון על הבנקים. חברות האשראי מאפשרות ביצוע עסקאות רגילות, עסקאות תשלומים, עסקאות קרדיט ועסקאות הוראת קבע. בבנקים, כמובן, עסקת הוראת קבע היא האפשרות היחידה.

4. קבלת אישור מראש על ביצוע הפעולה וקבלת הכסף

זו אפשרות שקיימת רק בכרטיס אשראי- ניתן לקבל מחברת האשראי אישור מראש על ביצוע העסקה והבטחה לקבלת הכסף. האישור יכול להתקבל הן טלפונית והן בתקשורת מחשב. יש לעובדה זו משקל רב בעיקר כאשר מדובר על רכישה חד-פעמית של מוצרים (ופחות כאשר מדובר על רכישת שרות מתמשך).

5. אפשרות לביצוע עסקה טלפונית

באמצעות כרטיס אשראי ניתן לבצע עסקה טלפונית, ללא הכרח להחתים את בעל הכרטיס על טופס. עסקת הוראת קבע בנקאית מתבססת על טופס "הוראה לחיוב חשבון" עליו חותם הלקוח, ואותו יש להעביר לסניף הבנק של הלקוח להקמה ולאישור. לפיכך, בעיקר כאשר אין פגישה פרונטלית בין מוכר ולקוח, נח וקל יותר לבצע עסקה טלפונית בכרטיס אשראי. עם זאת יש לזכור כי עסקאות טלפוניות בכרטיס אשראי מוגדרות "עסקאות במסמך חסר" הניתנות לביטול בקלות ע"י הלקוח. מומלץ להחתים את הלקוח על מסמך ביצוע עסקה בכרטיס אשראי ("עסקת חתימה") כדי להקטין אפשרות ל"הכחשת עסקה" ע"י הלקוח.

6. עמלות החזר/סרוב חיוב

הבנקים גובים עמלת החזר חיוב (בגובה כ- 20 שקל). ההחזרים מתבצעים לאחר שהמוסד זוכה בכל סכום הגביה כפי שהוצג באמצעות מס"ב תמיכה. בגביה בכרטיסי אשראי הסירובים מתקבלים תוך הצגת החיובים בשב"א, ולא נגבית עמלת סירוב.

7. התאמת בנק מול התאמת אשראי

יתרון ברור ומהותי להוראות קבע בנקאיות. על סמך הקובץ אשר מועבר למס"ב שירות לקוחות מתבצעות במקביל פעולות החיוב בחשבון הבנק של הלקוחות וחשבון המוסד הגובה מזוכה בסך כל הגביה (בסכום אחד), ביום שנקבע ע"י המוסד. אם ישנן החזרות חיוב, הן מתקבלות בסניף הבנק של הלקוח בדו"ח מפורט ובצורה סדירה בתוך ימים ספורים ממועד הגביה. בכרטיסי אשראי סכום הזיכוי תמיד נמוך מסכום הגביה כיוון שחברות האשראי מקזזות את עמלתן מסכום הזיכוי. זאת ועוד- מסכום הזיכוי מקוזזים סכומים נוספים ע"י חברות האשראי כתוצאה מאי-כיבוד הוראות חיוב בפרק הזמן שחולף בין מועד הצגת הקובץ בשב"א לבין מועד הזיכוי (שהוא, כזכור, בחודש שאחרי חודש השידור לשב"א). הודעות חיוב, דוחות סירובים או קבצי דחיית הוראות חיוב אינם מתקבלים בצורה סדירה ולעיתים קרובות יש צורך "לרדוף" אחר חברות האשראי כדי לקבל הסבר לאי ההתאמה בין הסכום ששודר לשב"א לסכום הזיכוי בפועל. בהיקפים גדולים קשה מאד לבצע התאמות בצורה ידנית ויש צורך לרכוש תוכנות להתאמת חיובים בכרטיס אשראי או לפנות לקבלת שרות זה מלשכת שרות.

8. נושא הגביה

גם לנושא הגביה כשלעצמו (תרומה, שכר לימוד, דמי שרות, דמי חבר, דמי מנוי, רכישת מוצרים, ליסינג, ביטוח, מסים ומים, שכר דירה וכד') יכולה להיות השפעה על קבלת ההחלטה בדבר אמצעי התשלום העדיף. ניתן שתי דוגמאות קיצוניות כדי להמחיש זאת: הראשונה- גביית תרומות. במקרה זה, כאשר התשלום הוא וולונטרי, רצוי להקל על התורם ולהשאיר לבחירתו את ההחלטה על אמצעי התשלום, לפי העדפתו (עובדה זו כשלעצמה, עשויה להשפיע על משך חיי התרומה). והשנייה- מכירה חד-פעמית של מוצר ללקוח מזדמן. עדיף בברור לבצע במקרה כזה סליקת כרטיסי אשראי או ע"י עסקה מאושרת בקריאה פיזית של כרטיס האשראי, מטעמי אבטחת התשלום.

9. הכדאיות למשלם

כאן אין הבדל מהותי בין אמצעי התשלום. הן בהוראת קבע בנקאית והן בכרטיס אשראי, הלקוח/המשלם אינו משלם עמלה (בתשלום בכרטיס אשראי הלקוח אף נהנה מתמורה סמלית בצורת כוכבים/נקודות). בשני המקרים ההוראה ניתנת לביטול על ידו, למעט במקרה של עסקה לה התקבל אישור מראש (מספר אסמכתה) מחברת האשראי. מעקב אחר התשלום אפשרי ללקוח הן בבנק (תנועה בדף החשבון ביום החיוב) או בתדפיס החודשי המתקבל מחברות האשראי. במקרה של ברור, למשלם פשוט ומהיר יותר לעשות זאת מול הבנק שלו מאשר מול חברת האשראי.

![]()

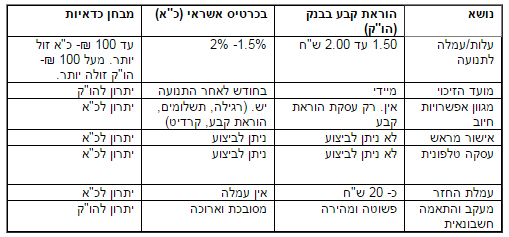

לנוחיותך מרוכזים בטבלה כל הנקודות שנידונו לעיל: